¿QUÉ NECESITA LLEVAR CUANDO ESTÉ LISTO PARA PRESENTAR SUS IMPUESTOS?

Información personal

Comencemos con los elementos obvios en cualquier lista de verificación de preparación de impuestos.

-

Impuestos del año pasado. Tanto su declaración federal como, si corresponde, estatal. No son estrictamente necesarios, pero son buenos repasos de lo que presentó el año pasado y los documentos que utilizó. Además, si está utilizando un software de impuestos para presentar la declaración, muchos proveedores pueden cargar su declaración del año anterior para ahorrarle tiempo al ingresar manualmente su información.

-

Números de Seguro Social y/o de identificación fiscal. Tenga listos estos números de identificación fiscal para usted, su cónyuge y todos los dependientes. Recuerde que, además de los hijos, los dependientes pueden incluir a los padres ancianos y otras personas.

-

PIN de protección de identidad. Si usted, su cónyuge o un dependiente han recibido un PIN de protección de identidad por parte de este IRS, probablemente también necesitará tenerlo a mano.

-

Números de cuenta bancaria. Si opta por recibir un reembolso o pagar su factura de impuestos directamente a través de su cuenta bancaria, prepárese para proporcionarle a su profesional de impuestos o software esos números de cuenta y de ruta.

» ¿Necesita hacer una copia de seguridad? Cómo funcionan las declaraciones de impuestos

Ingresos

Reúne todos los documentos que confirman el dinero que recibiste durante el año anterior.

Formularios W-2. Los empleadores deben emitir o enviar por correo tu W-2 antes del 31 de enero, así que presta atención a tus buzones, tanto físicos como electrónicos.

Formularios 1099. Los 1099 son registros informativos que detallan los ingresos adicionales que recibiste durante el año. Hay muchos tipos de formularios 1099 y cada uno termina con un sufijo diferente, según el tipo de pago que recibiste. Debes esperar recibirlos entre el 31 de enero y mediados de febrero. Los 1099 más comunes incluyen:

Registro de trabajo autónomo y comercial

Un 1099-MISC generalmente resume los ingresos obtenidos a través de ganancias de concursos, regalías o alquileres.

-

Si te pagan a través de un tercero, como PayPal o Venmo, es probable que recibas un 1099-K.

-

Las ganancias de las inversiones aparecen en el formulario 1099-INT para los intereses, en el 1099-DIV para los dividendos y en el 1099-B para las transacciones gestionadas por corredores.

-

Si trabaja por cuenta propia, debe declarar esos ingresos. También puede reclamar los gastos comerciales para reducir su ingreso imponible.

-

Formulario 1099-NEC o 1099-K que muestre los ingresos obtenidos como contratista independiente

-

Registros de todos los ingresos y gastos comerciales

-

Documentación de los gastos de la oficina en el hogar, incluidos los metros cuadrados de la casa y los metros cuadrados del área utilizada exclusivamente para el negocio

-

Registros de los activos comerciales que se depreciarán, incluido el costo y la fecha de puesta en servicio

-

Millas recorridas para fines comerciales

Deducciones

Las deducciones ayudan a reducir su ingreso imponible, lo que generalmente significa una factura de impuestos más baja. La clave para reclamar deducciones es la documentación: no solo puede protegerlo si alguna vez lo auditan, sino que también puede reducir su factura de impuestos al ayudarlo a recordar qué reclamar. Recopilar esos registros puede llevar tiempo, pero puede dar sus frutos.

No es necesario detallar los gastos para beneficiarse de algunas deducciones. Estas se enumeran directamente en el Formulario 1040. Hay más deducciones disponibles si detalla los gastos en el Schedule A.

A continuación, se incluye un resumen de algunas de las deducciones fiscales más populares. Asegúrese de tener la documentación de cada una antes de presentar la declaración:

-

Contribuciones a la cuenta de jubilación. Puede deducir las contribuciones a una cuenta IRA tradicional o a una cuenta de jubilación para trabajadores autónomos. Solo asegúrese de no exceder los límites y las normas de contribución.

-

Gastos educativos. Los estudiantes pueden reclamar una deducción por la matrícula y las tasas que pagaron, así como por los intereses pagados por un préstamo estudiantil. El IRS no aceptará su solicitud de deducción sin el Formulario 1098-T, que muestra sus transacciones educativas. El Formulario 1098-E tiene detalles sobre su préstamo estudiantil.

-

Facturas médicas. Los costos médicos podrían proporcionar ahorros fiscales, pero solo si suman más del 7,5 % del ingreso bruto ajustado para la mayoría de los contribuyentes.

-

Impuestos sobre la propiedad e intereses hipotecarios. Si el pago de su hipoteca incluye un monto en depósito para impuestos sobre la propiedad, se incluirá en el Formulario 1098 que le envíe su prestamista. Ese documento también mostrará cuánto interés de préstamo hipotecario puede reclamar en el Anexo A.

-

Donaciones caritativas. Para asegurarse de que su generosidad dé frutos a la hora de pagar impuestos, guarde los recibos de las donaciones caritativas. El IRS podría rechazar su reclamo si no tiene verificación.

-

Gastos de aula. Si es maestro de escuela u otro educador elegible, puede deducir hasta $300 gastados en útiles escolares ($600 si ambos cónyuges son educadores que presentan una declaración conjunta).

-

Impuestos estatales y locales. Puede deducir varios otros impuestos, incluidos los impuestos estatales y locales sobre la renta o los impuestos sobre las ventas (hasta $10,000, incluidos los impuestos sobre la propiedad). No necesita recibos para el impuesto sobre las ventas; el IRS proporciona tablas con los montos promedio que puede reclamar. Sin embargo, el impuesto sobre una compra importante se puede agregar al monto de la tabla, así que guarde esos recibos.

-

Tenga en cuenta que los impuestos estatales sobre la renta pagados deben estar en su W-2, pero recuerde agregar cualquier impuesto estatal estimado que haya pagado durante el año.

-

» MÁS: Vea los formularios clave del IRS que necesita conocer antes de presentar su declaración de impuestos

-

Otros documentos impositivos

Contribuciones a la IRA -

Créditos de energía

-

Intereses de préstamos estudiantiles

-

Contribuciones a la Cuenta de Ahorros Médicos (MSA)

-

Gastos de mudanza (solo para años impositivos anteriores a 2018)

-

Pagos de seguro médico para autónomos

-

Planes de pensión Keogh, SEP, SIMPLE y otros planes de pensión para autónomos

-

Pensión alimenticia pagada que sea deducible de impuestos

-

Impuestos estatales y locales sobre la renta pagados

-

Impuestos inmobiliarios pagados

-

Impuestos sobre la propiedad personal: tarifa de licencia del vehículo basada en el valor

-

Pago de impuesto estimado realizado durante el año, reembolso del año anterior aplicado al año actual y cualquier monto pagado con una extensión para presentar la declaración.

-

Información de cuenta bancaria extranjera: ubicación, nombre del banco, número de cuenta, valor máximo de la cuenta durante el año

-

Documentos de deducción de impuestos:

-

Costos de cuidado infantil: nombre del proveedor, dirección, identificación fiscal y monto pagado

-

Costos de adopción: número de seguro social del niño, costos legales, médicos y de transporte

-

Gastos de intereses de inversión

-

Pérdidas por accidentes y robos: monto del daño, reembolsos de seguros

-

Otras deducciones fiscales diversas: cuotas sindicales, gastos de empleados no reembolsados (uniformes, suministros, seminarios, educación continua, publicaciones, viajes, etc.) (solo para años fiscales anteriores a 2018)

TRAMOS IMPOSITIVOS PARA LA

AÑO FISCAL ACTUAL

INFORMACIÓN ACTUAL DE NERD WALLET

Tramos y tasas impositivas para 2024

Los límites de ingresos para todos los tramos impositivos de 2024 y todos los contribuyentes se ajustarán en función de la inflación y serán los siguientes (Tabla 1). Hay siete tasas de impuesto a la renta federal en 2024: 10 por ciento, 12 por ciento, 22 por ciento, 24 por ciento, 32 por ciento, 35 por ciento y 37 por ciento. La tasa marginal máxima del impuesto a la renta del 37 por ciento afectará a los contribuyentes con ingresos imponibles superiores a $539,900 para contribuyentes solteros y superiores a $693,750 para parejas casadas que presenten una declaración conjunta.

Tramos y tasas del impuesto sobre la renta federal de 2024 para contribuyentes solteros, parejas casadas que presentan una declaración conjunta y jefes de familia

Consistencia

Esto significa que nos mantenemos en contacto cercano con usted y con su empresa todos los meses. Si hay cambios en la economía que afecten sus impuestos, lo sabremos y lo ayudaremos a planificar soluciones.

Impuesto Mínimo Alternativo (AMT)

El Impuesto Mínimo Alternativo (AMT, por sus siglas en inglés) se creó en la década de 1960 para evitar que los contribuyentes de altos ingresos eludieran el impuesto a la renta individual . Este sistema de impuestos a la renta paralelos requiere que los contribuyentes de altos ingresos calculen su factura fiscal dos veces: una vez bajo el sistema de impuesto a la renta ordinario y otra vez bajo el AMT. El contribuyente debe pagar entonces el monto más alto de los dos.

El AMT utiliza una definición alternativa de ingresos imponibles llamada Ingreso Mínimo Imponible Alternativo (AMTI). Para evitar que los contribuyentes de ingresos bajos y medios estén sujetos al AMT, se les permite eximir una cantidad significativa de sus ingresos del AMTI. Sin embargo, esta exención se elimina gradualmente para los contribuyentes de ingresos altos. El AMT se aplica a dos tasas: 26 por ciento y 28 por ciento.

Exenciones del impuesto mínimo alternativo (AMT) de 2024

La exclusión y eliminación gradual del impuesto mínimo alternativo se ajusta por inflación cada año. Para el año fiscal 2024 (impuestos presentados en 2025), los montos de exención aumentan a $85,700 para contribuyentes solteros, $133,300 para casados que presentan declaraciones conjuntas y $66,650 para casados que presentan declaraciones por separado.

Exclusiones y eliminaciones graduales del AMT de 2024 Umbral de estado civil para efectos de la declaración

Dé la bienvenida a los visitantes de su sitio con una introducción breve y atractiva. Haga doble clic para editar y agregar su propio texto.

Deducción estándar y exención personal

La deducción estándar para 2024 es de $14,600 para contribuyentes solteros, $29,200 para contribuyentes conjuntos y $21,900 para jefes de familia. Las personas de 65 años o más pueden ser elegibles para una cantidad mayor.

La deducción estándar de 2024 se toma en las declaraciones de impuestos presentadas en 2025.

Deducción estándar de 2024

Crédito fiscal por ingresos del trabajo (EITC)

El crédito fiscal por ingresos del trabajo es un crédito reembolsable para trabajadores de ingresos bajos a medios.

Para el año fiscal 2024 (impuestos presentados en 2025), el crédito fiscal varía de un máximo de $632 a $7,830, según el estado civil para la declaración de impuestos, los ingresos y la cantidad de hijos.

Los contribuyentes sin hijos pueden calificar para un monto de crédito menor.

Para el año fiscal 2024 (impuestos presentados en 2025), los montos máximos del crédito por ingresos del trabajo son $632, $4,213, $6,960 y $7,830, según su estado civil para la declaración de impuestos y la cantidad de hijos que tenga.

Parámetros del Crédito Tributario por Ingresos del Trabajo (EITC) de 2024

Crédito Tributario por Hijos

Para 2024, el crédito tributario por hijos tiene un valor de hasta $2,000 por cada hijo dependiente calificado. La parte reembolsable, también conocida como crédito tributario adicional por hijos, tiene un valor de hasta $1,700.

Tasas y tramos impositivos de las ganancias de capital (ganancias de capital a largo plazo)

Las ganancias de capital a largo plazo se gravan con tramos y tasas diferentes a los ingresos ordinarios (Tabla 6).

Tramos impositivos de las ganancias de capital de 2024

Deducción de ingresos comerciales calificados (Sección 199A)

La Ley de Empleos y Reducción de Impuestos de 2017 (TCJA, por sus siglas en inglés) incluye una deducción del 20 por ciento para las empresas de transferencia de impuestos. Los límites a la deducción comienzan a implementarse gradualmente para los contribuyentes y, en 2024, los límites aumentan a $191,950 para contribuyentes solteros y $383,900 para contribuyentes conjuntos.

Umbrales de deducción de ingresos comerciales calificados para 2024

Exclusión anual para obsequios

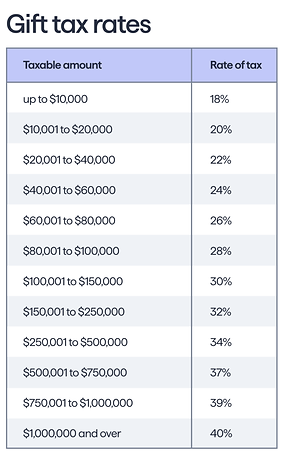

El límite del impuesto sobre donaciones (también conocido como exclusión del impuesto sobre donaciones) es de $18 000 para 2024. Para las parejas casadas, el límite es de $18 000 cada una, por un total de $36 000. Esta cantidad es la máxima que puede darle a una sola persona sin tener que informarla al IRS.

One Big Beautiful Bill Act

Significantly affects federal taxes, credits and deductions. It was signed into law on July 4, 2025, as Public Law 119-21, and takes effect in 2025.

No Tax On Car Loan Interest (Section 70203)

Overview of the deductionEffective 2025 through 2028, individuals age 65 and older may claim an additional $6,000 deduction.This is in addition to the standard deduction for seniors available under existing law.Applies per eligible individual (or $12,000 for a married couple if both spouses qualify).Phases out for taxpayers with modified adjusted gross income over $75,000 ($150,000 for joint filers).Who qualifiesYou must be age 65 on or before the last day of the tax year.Available for eligible taxpayers (both itemizing and non-itemizing).How to claim the deductionInclude your Social Security number on the return.File jointly, if you’re married.

No Tax On Tips (Section 70201)

Overview of the deduction

-

Effective 2025 through 2028, employees and self-employed individuals may deduct qualified tips they received in occupations the IRS identified as “customarily and regularly receiving tips” on or before December 31, 2024, and are reported on a Form W-2, Form 1099, another statement furnished to the individual, or on Form 4137 if the individual directly reports the tips.

-

“Qualified tips” include voluntary cash or charged tips received from customers, including shared tips.

-

Maximum annual deduction is $25,000.

-

For self-employed individuals, deduction cannot exceed net income (before this deduction) from the trade or business where tips were earned.

-

Phases out for taxpayers with modified adjusted gross income over $150,000 ($300,000 for joint filers).

Who qualifies

Individuals who:

-

Have a Social Security number (SSN)

-

Claim itemized or non-itemized deductions

Who doesn’t qualify

Individuals who are:

-

Self-employed in a Specified Service Trade or Business (SSTB) under Section 199A

-

Employees of an employer in an SSTB

How to claim the deduction

-

Include your Social Security number on the return

-

File jointly if you’re married

Reporting requirements

-

Employers and other payors must report certain cash tips and the occupation of the tip recipient on IRS (or SSA) information returns.

-

Treasury and IRS will provide penalty relief for tax year 2025.

No Tax On Overtime (Section 70202)

Overview of the deduction

-

Effective 2025 through 2028, individuals may deduct the portion of qualified overtime pay that exceeds their regular rate of pay (for example, the “half” portion of “time-and-a-half”).

-

Overtime must be reported on Form W-2, Form 1099, another statement furnished to the individual, or directly by the individual.

-

Maximum annual deduction is $12,500 ($25,000 for joint filers).

-

Phases out for taxpayers with modified adjusted gross income over $150,000 ($300,000 for joint filers).

Who qualifies

Taxpayer who:

-

Have a Social Security number (SSN)

-

Claim itemized or non-itemized deductions

How to claim the deduction

-

Include your Social Security number on the return.

-

File jointly if you’re married.

Reporting requirements

-

Employers and other payors must report qualified overtime compensation on IRS (or SSA) information returns.

-

Treasury and the IRS will provide transition relief for tax year 2025.

No Tax On Car Loan Interest (Section 70203)

Overview of the new deduction

-

Effective 2025 through 2028, individuals may deduct interest paid on a loan used to purchase a qualified vehicle for personal use that meets other eligibility criteria. Lease payments do not qualify.

-

Maximum annual deduction is $10,000.

-

Phases out for taxpayers with modified adjusted gross income over $100,000 ($200,000 for joint filers).

What counts as qualified interest

Interest must be paid on a loan that:

-

Originated after December 31, 2024

-

Was used to purchase a vehicle originally used by the taxpayer

-

Was secured by a lien on the vehicle

-

Was for a personal-use (nonbusiness) vehicle

If a qualifying vehicle loan is later refinanced, interest paid on the refinanced amount is generally eligible for the deduction.

What counts as a qualified vehicle

A qualified vehicle is a car, minivan, van, SUV, pickup truck or motorcycle that:

-

Has a gross vehicle weight rating of less than 14,000 pounds

-

Underwent final assembly in the United States.

To verify final assembly, check one of these:

-

The vehicle label at the dealership

-

The vehicle identification number (VIN)

-

The National Highway Traffic Safety Administration, NHTSA VIN Decoder (verify vehicle assembly location)

Who qualifies

-

Available to both itemizing and non-itemizing taxpayers.

-

You must include the VIN on your return for any year you claim the deduction.

Reporting requirements

-

Lenders or other recipients of qualified interest must file information returns with the IRS and provide statements to taxpayers showing the total amount of interest received during the taxable year.

No Tax On Car Loan Interest (Section 71307)

Overview of changes and benefits

Telehealth and remote care services

-

Telehealth and other remote care services can now be received before meeting a high-deductible health plan deductible.

-

People can still contribute to their Health Savings Account (HSA) even after using telehealth before meeting the deductible.

-

This rule is permanent for plan years starting on or after January 1, 2025.

Expanded eligibility for Bronze and Catastrophic plans

-

Starting January 1, 2026, bronze and catastrophic health insurance plans are treated as HSA-compatible.

-

This applies whether the plans are bought through an insurance exchange or not.

-

This change makes more people eligible to contribute to an HSA, including individuals who previously could not because their plan did not meet the strict HDHP definition.

Direct primary care arrangements

-

Beginning January 1, 2026, people enrolled in certain direct primary care (DPC) service arrangements may:

-

Contribute to an HSA if they otherwise qualify.

-

Use HSA funds tax-free to pay periodic DPC fees.

-

Call for comments

-

Treasury and the IRS invite public comments on the guidance by March 6, 2026, via the federal rulemaking portal or by mail.

*Source IRS

Tax Inflation Adjustments (Section 70101, 70102, 70106, 70107, & 70401)

Standard deduction increases

Tax year 2026

-

$32,200 for married couples filing jointly

-

$16,100 for single filers and married individuals filing separately

-

$24,150 for heads of household

Tax year 2025

-

$31,500 for married couples filing jointly

-

$15,750 for single filers and married individuals filing separately

-

$23,625 for heads of household

Marginal rates for tax year 2026

-

37% for income over $640,600 (single) or $768,700 (married filing jointly)

-

35% for income over $256,225 (single) or $512,450 (married filing jointly)

-

32% for income over $201,775 (single) or $403,550 (married filing jointly)

-

24% for income over $105,700 (single) or $211,400 (married filing jointly)

-

22% for income over $50,400 (single) or $100,800 (married filing jointly)

-

12% for income over $12,400 (single) or $24,800 (married filing jointly)

-

10% for income up to $12,400 (single) or $24,800 (married filing jointly)

Alternative minimum tax exemption amounts for tax year 2026

-

$90,100 for single filers (phased out at $500,000)

-

$140,200 for married couples filing jointly (phases out at $1,000,000)

Estate tax exclusion for tax year 2026

-

Basic exclusion amount is $15,000,000

-

Up from $13,990,000 for 2025 decedents

Adoption credit limits for tax year 2026

-

Maximum adoption credit is $17,670, which is higher than the $17,280 limit for 2025.

-

Up to $5,120 of this credit may be refundable.

Employer-provided childcare credit expansion for tax year 2026

-

Maximum amount increases from $150,000 to $500,000

-

Maximum increase to $600,000 if employer is an eligible small business

Related resources

*Source IRS